.jpg)

税効果会計は、退職給付会計や減損会計等とともに、理解が難しい会計処理の一つと言われています。

その最大の理由は、税効果会計を理解するためには、会計の知識だけでは不十分で、税金の計算方法もある程度理解しておかなければならないからです。

税効果会計の実務は難しい反面、税効果会計を担当できるようになれば、経理担当者としてさらに業務の幅を広げることができます。

今回は、日本基準(J-GAAP)の税効果会計について一部ではありますが重要な点を解説します。

税効果会計の目的

まずはじめに、税効果会計とは何かについてお伝えします。

税効果会計とは、会計上の利益に対応する税金費用が計上されるように、「企業会計」と「税務」の違い(ズレ)を調整し、適切に期間配分する手続きのことです。

そもそもこの税効果に関係する税金はどのようなものがあるのでしょうか。

企業が負担しなければならない税金は、消費税、固定資産税、印紙税等たくさん存在しますが、これらの税金すべてが税効果会計に関係するわけではありません。

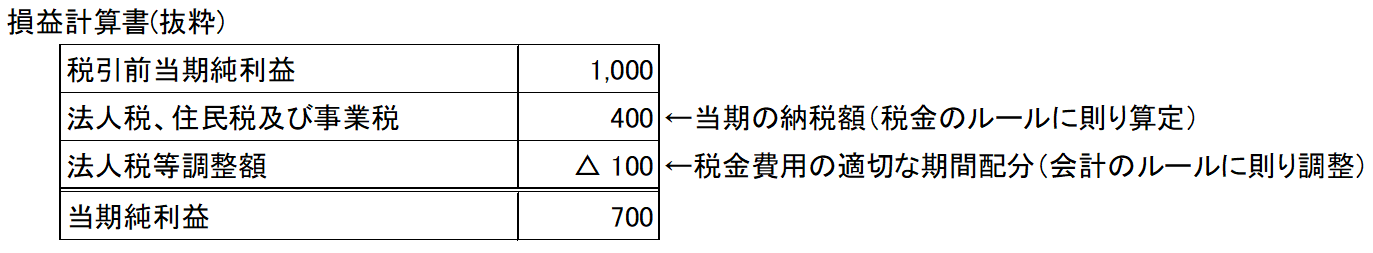

下記の損益計算書(抜粋)の「法人税、住民税及び事業税」は、税金のルールに則り算定された当期の納税義務額で、発生主義会計になっていません。そこで、「法人税等調整額」を計上することで、発生主義による税金費用を算定し期間配分の適正化を図ります。

この例では、法人税、住民税及び事業税の400から法人税等調整額の100を引いた300が会計上の税金費用となります。

以上により、税効果会計に関係があるのは、基本的には利益を課税対象とする税金ということになります。

なお、税効果会計は、あくまでも会計上の適正な税金費用を計算する会計処理ですので、適用することで実際に支払う税金を安くすることはできません。

永久差異と一時差異

続いて、永久差異と一時差異についてお話ししたいと思います。

税効果会計は、損益計算書上の収益・費用の金額と、課税所得上の益金・損金額に差異が存在するため必要となる会計処理です。その差異は、永久差異と一時差異に分類することができ、税効果会計の対象外になる項目と対象になる項目があります。

■永久差異:税効果会計の対象外

当期に生じた会計と税務の差異が、現在の税制下では永久に解消されない調整項目です。

永久差異の代表例は、交際費等の損金算入限度超過額、寄付金の損金不算入額、受取配当金の益金不算入額などです。

■一時差異:税効果会計の対象

当期に生じた会計と税務の差異が将来解消される調整項目です。

その一時差異には、差異が生じた時に課税所得に加算され、差異が解消する時に課税所得から減算される将来減算一時差異と、差異が生じた時に課税所得から減算され、差異が解消する時に課税所得に加算される将来加算一時差異があります。

一時差異の代表例は、引当金や資産・負債の評価損益です。

引当金を例に説明すると、会計上は引当金の要件を満たすものについては、引当金を計上しなければなりません。

しかし、税務上は一部の引当金を除いて、基本的に引当金の費用化つまり損金算入が認められていません。よって、会計と税務で費用化できるタイミングに一時的にズレが生じるので、引当金については基本的に税効果会計の対象になると考えてよいでしょう。

■一時差異に準じる項目:税効果会計の対象

・繰越欠損金

課税所得を計算する際に発生する税務上の赤字で、繰り越して翌期以降に発生する課税所得から控除することができます。

・繰越外国税額控除

同じ所得への二重課税を防止する為、法人税額から直接控除できますので、法定実効税率を乗じる必要がなく、当該控除額の全額を繰延税金資産として計上できます。

税効果会計の仕訳作成手順

続いて、税効果会計の仕訳を作成する手順をご説明します。

税効果会計の仕訳は、決算がひととおり確定し、法人税・住民税・事業税といった納税額の計算まで終わってはじめて作成することができますので、決算作業の最後に行うことになります。

以下5つの段階を経て、税効果会計の仕訳を作成します。

① 一時差異等の集計

税効果会計の計算の対象となるのは、一時差異と一時差異に準じる項目ですので、法人税申告書の税務上の純資産額に係る明細書である別表五(一)や欠損金等損金算入に係る明細書である別表七などから一時差異等を抽出・集計します。

② 法定実効税率の計算

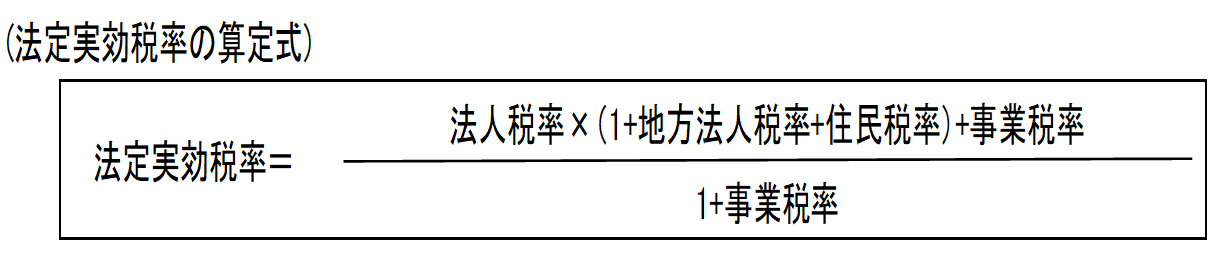

法定実効税率とは、簡単に言えば、法人税、住民税、事業税といった利益に課される税金の総合的な負担率とお考えください。

法定実効税率の算定式は以下のとおりです。

③ 繰延税金資産等の計算

一時差異等の金額に法定実効税率を乗じて、繰延税金資産・繰延税金負債を計算します。

④ 繰延税金資産の回収可能性の検討

繰延税金資産は、将来の減税効果を資産価値として表す金額で、当該資産を沢山計上するほど利益も多く計上できてしまいますので、回収可能性のある範囲でしか計上することが認められません。

回収可能性を検討した結果、回収不能額を繰延税金資産から控除します。

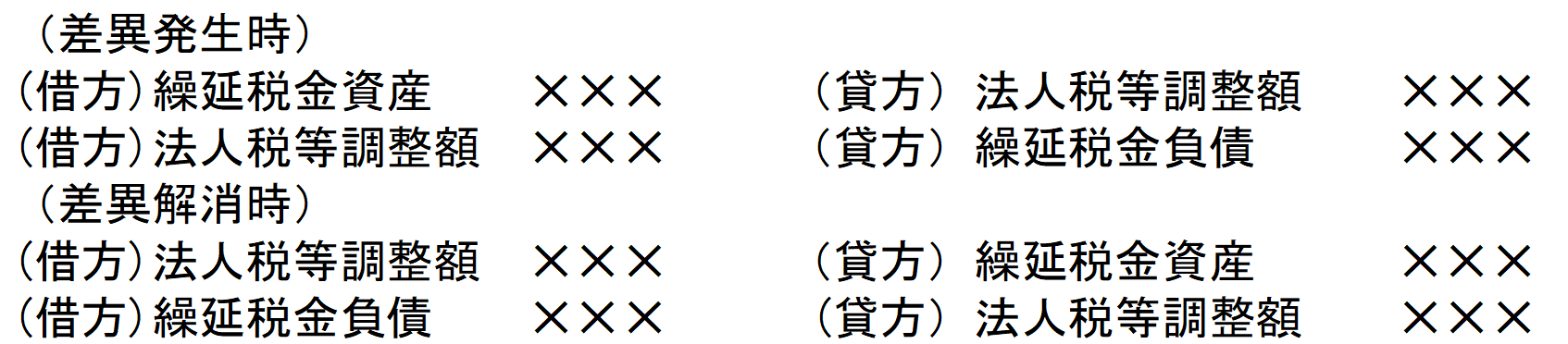

⑤ 税効果会計に係る仕訳計上

繰延税金資産と繰延税金負債に係る前期末残高を取り崩し、当期末残高を新たに計上します。

その際、「法人税等調整額」なども併せて計上することになります。

税効果会計に係る仕訳の基本形は以下のとおりです。

繰延税金資産の回収可能性

税効果会計を適用するうえで、最も留意しなければならないのが、繰延税金資産の回収可能性です。

繰延税金資産は、将来の税金の支払額を減らせることが見込まれる金額を資産として計上します。

例えば既に赤字が続いていて、今後もその可能性が高いような場合、将来も利益に関係する税金を支払う可能性が低いということですから、減税効果を得ることはできません。

このように減税効果を得ることができない場合に、繰延税金資産を多く計上しないよう厳格に当該資産の回収可能性を判断する必要があります。

繰延税金資産の回収可能性を判断する際、年度ごとに将来減算一時差異等が解消する将来の予定表を作成しなければなりません。これがいわゆる「スケジューリング」です。

J-GAAPでは、過去の実績等で会社を分類1から分類5までの5つに区分し、計上できる繰延税金資産の金額を決定することになっています。

■ 分類1:過去3年間及び当期の全ての事業年度で将来減算一時差異を十分上回っている会社

分類1の会社は、基本的に繰延税金資産の全額について回収可能性があるものと判断されます。

つまり、他の分類に比べて厳格なスケジューリングが求められる可能性は低いかと思います。

■ 分類2:業績は安定しているものの将来減算一時差異を十分上回るだけの課税所得が無い会社

分類2の会社は、原則スケジューリング不能な将来減算一時差異に係る繰延税金資産については回収可能性が無いものと判断されます。

ただし例外として、将来いずれかの時点で回収できることを企業が合理的な根拠をもって説明できる場合については、繰延税金資産を計上できる可能性があります。

■ 分類 3:業績は不安定なものの重要な繰越欠損金が無い会社

分類3の会社は、基本的に5年以内でスケジューリング可能な将来減算一時差異等に係る繰延税金資産については、回収可能性があるものと判断されます。

ただし例外として、5年を超えてスケジューリングされた将来減算一時差異等についても、企業が合理的な根拠をもって説明できるような場合には、繰延税金資産を計上できる可能性があります。

■ 分類 4:重要な繰越欠損金が発生している会社

分類4の会社は、原則としてスケジューリングによって翌期に回収が見込まれる繰延税金資産しか回収可能性がないものと判断されます。

■ 分類 5:過去及び当期のいずれも繰越欠損金が発生し翌期も繰越欠損金の発生が見込まれている会社

分類5の会社は、スケジューリングは必要なものの、原則として繰延税金資産は回収可能性がないものと判断されます。

まとめ

■税効果会計の目的

・税効果会計は、税金費用を適正に期間配分するための手続

■永久差異と一時差異

「永久差異」とは、当期に生じた会計と税務の差異が現在の税制下では永久に解消されない調整項目

「一時差異」とは、当期に生じた会計と税務の差異が将来解消される調整項目

■税効果会計の仕訳作成手順

①一時差異等の集計→②法定実効税率の算定→③繰延税金資産等の計算→④繰延税金資産の回収可能性の検討→⑤税効果会計の仕訳計上

■繰延税金資産の回収可能性

過去の実績等による5つの会社区分に従い、回収可能性を判断したうえで繰延税金資産を計上